日税FPメルマガ通信 第329号

<毎月分配型投信に代わる新たな「資産運用のカタチ」とは?>

2020年9月18日発行

毎月分配型投信に投資をしていたら、毎月の分配金が下がり、投資元本も大きく目減りしたという話はよく聞きます。ここ数年、人気の高い毎月分配型投信を中心に分配金の見直しがなされ、投資信託が投資家に支払う分配金は減少傾向にあります。運用会社が分配金を下げた理由として、元本を過度に取り崩しながら分配金をだして投資効果が悪化することへの批判の高まりが背景にあります。

しかしながら、貯金や年金収入をベースに、資産を管理・運用が必要なシニア世代においては、毎月分配金をもらえることは、日々の生活費の補完をする上でニーズが高いのも事実です。。

本稿では、そんな「毎月分配型投信」についてメリット・デメリットとともに、毎月分配に代わる新たな「資産運用のカタチ」について分かりやすく解説します。

1.投資信託の分配の仕組みとは?

投資信託の分配金が支払われる仕組みについて皆さんご存知でしょうか?株や債券へ投資をすることで得られる利益は、値上がりした資産を売却して得られる「キャピタルゲイン」と、利子や配当などの「インカムゲイン」の2つの利益があります。投資信託は投資家から集めたお金で株式や債券など様々な資産へ投資を行い、上記2点の収益を分配できる仕組みとなっています。

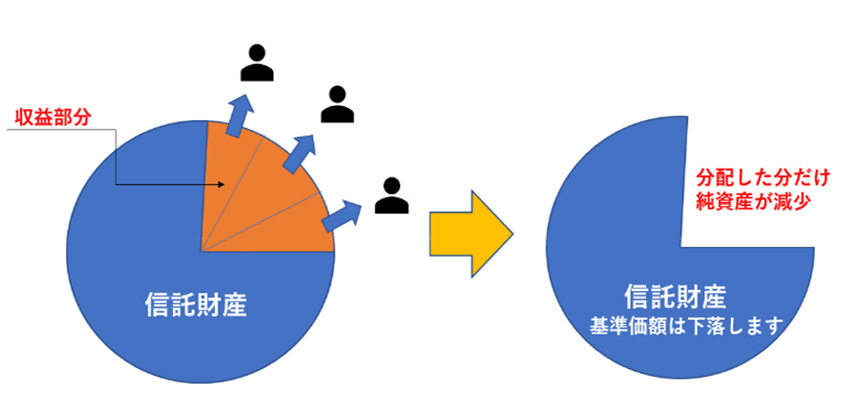

投資信託の分配金は信託財産から支払われる為、分配金が支払われると、その金額の分だけ「純資産総額」が減少し、投資信託の値段である「基準価額」についても下落します。分配金の金額については、各投資信託で決められた分配方針に基づき運用会社が決める為、毎月分配型投信の中には、実質的な利益以上にたこ足的に分配金を出している商品も多く、価格が下落している要因の一つとなっています。

出所:ファイナンシャルスタンダード作成

2.毎月分配型投信のメリット・デメリット

毎月分配型投信のメリットは、なんといっても「毎月分配金が出る」です。上記にも記載をしましたが、貯金の切り崩しや、年金収入をベースに生活をしている方にとって、「毎月分配金が出る」というのは、実質的に元本を取り崩しながら分配金をもらっているとしても、経済合理性を超えて安心感に繋がっているのではないかと思います。

デメリットについては、「複利効果が得にくい」「分配金が変動する」「商品選定が限定される」の3点があります。以下、デメリットについて解説をします。

- 「複利効果が得にくい」

複利効果とは、運用での利益や利息を再投資することで、元利金合計金額が運用され投資効果が膨らんでいく効果です。長期運用においては元利金を含めて運用することで、投資効果が高まりますが、毎月分配型投信では、毎月分配金を出すため、利益が利益を生む複利効果が得にくいといえます。

- 「分配金が変動する」

上記で説明した通り、投資信託の分配金については運用会社の分配方針に従って分配金を決める為、当初と同じ分配金が必ずしも続くわけではありません。投資家にとっては分配金を当てにしていたら、突然分配金が下がってしまったというケースもありますので注意が必要です。

- 「商品選定が限定される」

個人の投資家が購入できる投資信託の数は約6500本程ありますが、その中で「毎月分配型」の商品は1244本(モーニングスター調べ)になります。商品を選ぶ際には、当然ながら「毎月分配型」の商品から選ぶことになり商品選定が限定されることになります。コストが安いインデックスファンドでは毎月分配型の商品はなく、また高分配の商品については、通貨選択型やカバードコール等を活用した商品が多く、投資対象の価格変動以外に為替やオプションの権利価格が基準価格に影響が出るため為、通常の商品と比較するとリスクが高い商品も多いと言えます。

3.毎月分配型に代わる「定期取り崩し」による運用

「毎月分配型」に代わる運用方法としておすすめなのが「定期取り崩し運用」です。

毎月自身で「指定した金額」「指定した期間」「指定した率」を設定し、投資をした投資信託を自動的に解約していく運用方法です。例えば、投資信託に1200万円を投資、投資後に「毎月10万円の定期引き出し」の設定を行った場合、自動的に毎月10万円分を解約していきます。運用益が0%であれば10年間で投資元本が0になりますが、仮に平均リターンが3%であれば、残高が0になるのは11年10カ月後になり、資産寿命を1年10カ月延ばすことが出来ます。取り崩しをしている点においては、多くの毎月分配型投信と同じですが、「毎月分配型投信」にはないメリットがあります。

4.自身のライフプランに合わせて自由にカスタマイズ

- <p「定期取り崩し運用」では、自身で「解約金額」や「解約期間」を設定できる為、自身のライフプラン等に合わせて自由に設定することが出来ます。また、毎月分配型投信の中から商品を選定する必要がなく、コストが安いインデックスファンドや、パフォーマンスが良いアクティブファンドへの投資など、多くの投資信託の中から自身にあった商品を選ぶことが出来ます。

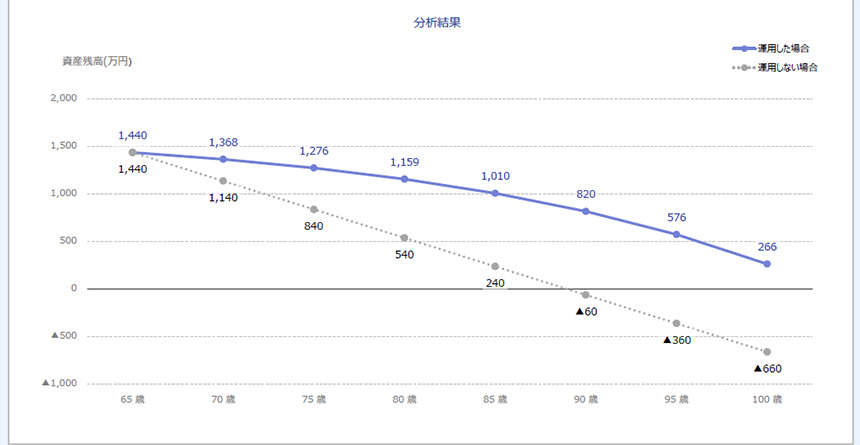

例えば、年齢65歳、年間年金収入:200万円、年間の支出:260万円、預貯金1500万円

資産を取り崩しながら生活をするとなると、年間60万円、毎月5万円の赤字を預貯金から切り崩しをしていく必要があります。ここで(図1)をご覧ください。運用をしなければ、25年後には資産は0になってしまいます。一方、預貯金1500万円の内、1000万円を世界の株式へ投資をする投資信託を購入、毎月5万円の定期解約の設定をおこなったとします。直近20年間の世界の株式の平均リターンは年平均5%程ありますが、仮に年平均5%運用が達成できたとすると、運用資産を取り崩しながら資産の枯渇を防ぐことが可能です。

出所:ファイナンシャルスタンダード作成

5.まとめ

本稿では、「毎月分配型投信」のメリット・デメリットから、資産運用の新しいカタチとして、「定期引き出し運用」について解説をさせて頂きました。

①「毎月分配型投信」の毎月分配金は安心感につながるが、「複利効果」「分配金の変動」「限定される商品選定」の点で注意が必要。

②「取り崩し運用」については、自身のライフプランに合わせて「毎月の解約金額設定」や「自分自身にあった商品の選定」が可能。

以上が、本稿のまとめとなります。

皆さんも、自身のライフプランに合わせて「取り崩し運用」について活用してみてはいかがでしょうか。

<著者プロフィール>

福田 猛

ファイナンシャルスタンダード株式会社 代表取締役

大手証券会社を経て、2012年に金融機関から独立した立場で資産運用のアドバイスを行うIFA法人ファイナンシャルスタンダード株式会社を設立。資産形成・資産運用アドバイザーとして現役活躍中。 2015年楽天証券IFAサミットにて独立系アドバイザーとして総合1位を受賞。 東京・横浜を中心に全国各地でセミナー講師としても活躍し、大好評の「投資信託選びの新常識セミナー」は開催数240回を超え、延べ8,000人以上が参加。新聞・経済誌等メディアでも注目を集める。著書に『投資信託 失敗の教訓』(プレジデント社)等がある。

■■■■■ 著 作 権 な ど ■■■■■

著作権者の承諾なしにコンテンツを複製、他の電子メディアや印刷物などに再利用(転用)することは、著作権法に触れる行為となります。また、メールマガジンにより専門的アドバイスまたはサービスを提供するものではありません。貴社の事業に影響を及ぼす可能性のある一切の決定または行為を行う前に必ず資格のある専門家のアドバイスを受ける必要があります。メールマガジンにより依拠することによりメールマガジンをお読み頂いている方々が被った損失について一切責任を負わないものとします。

| 本記事のダウンロードはこちら |

|---|

参考

経済金融情報メディア「F-Style」:https://fstandard.co.jp/column/

“F-Style”とは?

人々のくらしと密接に関わる「お金のヒミツや仕組み」を、より分かりやすくお伝えする経済金融メディアです。

その他関連サービス